Die SCHUFA erforscht seit 2023 mit ihrem repräsentativen „SCHUFA Finanz-Inklusions-Index“ (FIX), wie stark einzelne Bevölkerungsgruppen beim Finanzleben integriert oder ausgeschlossen sind – und warum das so ist. Kern der Studie ist der FIX. Dieser gibt an, in welchem Maße einzelne Bevölkerungsgruppen an Finanzdienstleistungen wie Banking, Payment und Kreditaufnahmen teilhaben.

Hier sind die drei wichtigsten Erkenntnisse aus der Studie 2024:

1. Die Menschen nehmen weniger Teilhabehürden wahr als im Vorjahr.

Der Finanz-Inklusions-Index setzt sich aus vier Dimensionen zusammen: subjektive Nutzungszufriedenheit, Finanzkompetenz, Vertrauen und Barrierefreiheit. Der Gesamt-Index für die deutsche Bevölkerung liegt 2024 bei 68 Punkten von insgesamt 100 möglichen Skalenpunkten – und damit im oberen Mittelfeld der Skala. Im Vergleich zum Vorjahr 2023 (66,9 Punkte) ist er leicht angestiegen. Am stärksten angestiegen ist in diesem Jahr der Wert der Barrierefreiheit. Während in der vorherigen Erhebungswelle 62,1 Skalenpunkte erreicht wurden, liegt der Wert der Barrierefreiheit 2024 mit 64,9 Skalenpunkten um 2,8 Punkte über dem Wert des Vorjahres. Die Befragten nehmen zum Beispiel bei der Kommunikation mit der Bank eine Verbesserung wahr. Stimmte 2023 ein Drittel (34,2 Prozent) zu, dass im zurückliegenden Jahr ein Anliegen mit der Bank nicht geklärt werden konnte, sind es 2024 nur noch 23,7 Prozent.

2. Im Vergleich zum Vorjahr fühlen sich mehr Menschen finanziell gleichberechtigt.

In der Dimension Finanzkompetenz zeigen sich Verbesserungen vor allem wenn es um Finanzentscheidungen geht. Im Vergleich zum Vorjahr fühlen sich mehr Menschen bei ihren finanziellen Entscheidungen gleichberechtigt. 2023 lag der Anteil der Befragten, die nach eigener Aussage bei finanziellen Entscheidungen auf die Hilfe anderer angewiesen sind, bei 36,5 Prozent. Dieses Jahr ist er um 8,3 Prozentpunkte auf 28,2 Prozent gesunken. Das Gefühl, bei finanziellen Fragen so gleichberechtigt zu sein wie die meisten anderen, ist im Vergleich zum Vorjahr angestiegen: 64,0 Prozent der Befragten fühlten sich 2023 gleichberechtigt – ein Jahr später sind es ganze 68,2 Prozent.

3. Jede:r vierte Befragte überschätzt die eigene Finanzkompetenz.

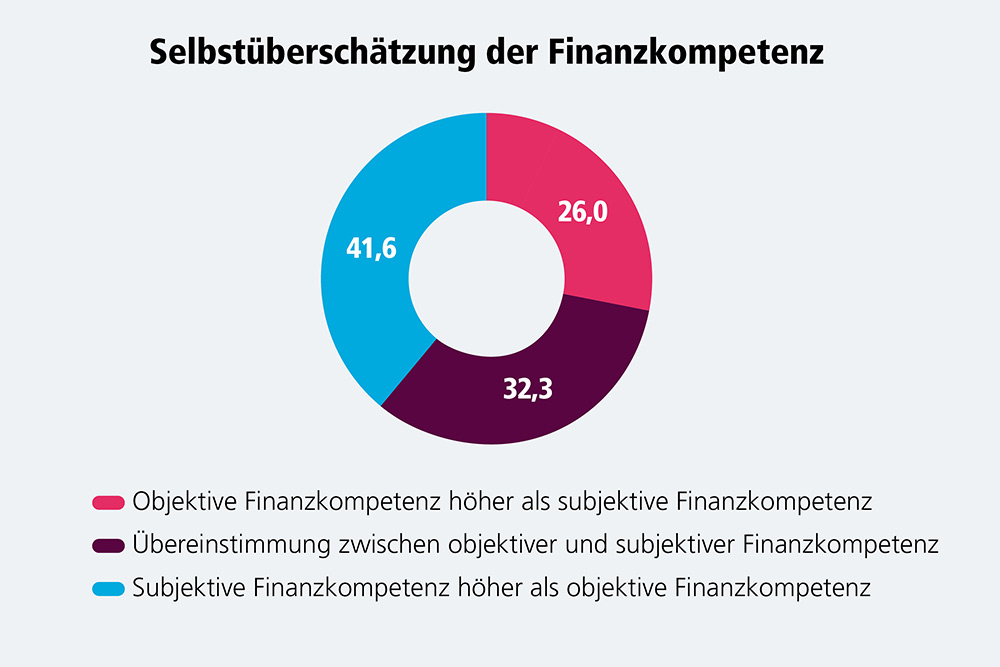

In der diesjährigen FIX-Studie wurde erstmals die subjektive Einschätzung der Befragten zu ihrer Finanzkompetenz mit Wissensfragen rund um Zinsfragen, Anlageoptionen und Inflation abgeglichen. Aus den Antworten lässt sich die objektive Finanzkompetenz ableiten. Dabei zeigt sich: Vier von zehn Befragten überschätzen die eigene Finanzkompetenz. Bei einem Drittel stimmen objektive und subjektive Finanzkompetenz überein, während bei rund einem Viertel die objektive Finanzkompetenz die subjektive Selbsteinschätzung übertrifft.

Weitere spannende Ergebnisse: Ältere Personen zwischen 55 und 74 Jahren schätzen ihre Finanzkompetenz realistischer ein als jüngere Personen. Personen, die im Umgang mit digitalen Technologien sehr sicher sind, überschätzen wiederum häufig ihre Finanzkompetenz: Sie weisen den höchsten Wert auf der Dimension der subjektiven Finanzkompetenz auf. Rund jede:r Zweite in dieser Gruppe überschätzt die eigene Finanzkompetenz jedoch.

„Mit der FIX-Studie möchten wir Impulse für die finanzielle Teilhabe der Menschen in Deutschland setzen. Wer das Gefühl hat, von der sozialen, wirtschaftlichen oder technologischen Entwicklung abgehängt zu werden, zieht sich zurück”, sagt Tanja Birkholz, Vorstandsvorsitzende der SCHUFA Holding „Zu den aktuell wichtigsten Aufgaben unserer Zeit gehört deshalb, den gesellschaftlichen Zusammenhalt zu stärken.“

Das Video erklärt, wie der Finanz-Inklusions-Index entsteht und aus welchen Dimensionen er sich zusammensetzt

Kostenfreier Download der Studie:Finanzielle Teilhabe: SCHUFA-Studie zeigt deutliche Unterschiede beim Zugang zu Finanzdienstleistungen auf